Inhalt

Das Unternehmen Snap-on verfolge ich nun schon einige Jahre und habe bis heute nicht eine einzige Aktie von diesem Unternehmen erworben. Warum, weiß ich selbst nicht. Aber genau deshalb will ich dieses Unternehmen unbedingt analysieren. Außerdem wurde Snap-on dieses Jahr 100 Jahre alt. Ein guter Grund, um sich das Unternehmen genauer anzuschauen.

Geschichte von Snap-on

Snap-on wurde schon 1920 von Joseph Johnson und Wiliam Seidemann gegründet. Sie erfanden damals etwas sehr Revolutionäres. Fünf einzigartige Griffe mit zehn austauschbaren einrastenden (snapped) Schlüsseln. Daher auch der Name des Unternehmens.

Nach diesem Patent folgen noch Einige. In den 50er Jahren beginnt das Unternehmen bereits zu expandieren. Als Erstes geht es nach Mexiko. In den nachfolgenden Jahrzehnten geht die Expansion weiter. Endlich, im Jahr 1987 werden zum ersten Mal in der Firmengeschichte eine Milliarde US$ Umsatz erzielt. 2005 nimmt sich Snap-on dann Toyotas Produktionssystem Shingjutsu-Kaizen als Vorlage und entwickelt ein eigenes System für die kontinuierliche Verbesserung. Rapid Continuous Improvement ist geboren.

Seit dem letzten Jahrzehnt beschäftigt sich Snap-on größtenteils mit dem Ausbau und der Etablierung des Geschäfts. Dazu gehört der Ausbau des Franchise-Netzwerkes, die Ausweitung des Produktportfolios auf andere Branchen außerhalb der Fahrzeugreparatur und der Ausbau des Geschäfts in den Emerging Markets.

Geschäftsmodell und Fakten

Was macht das Unternehmen denn nun eigentlich? Snap-on produziert und vertreibt hauptsächlich Werkzeuge für professionelle Anwendungsbereiche. Dies vor allem im Kfz-Bereich und für die Luft- und Raumfahrtindustrie. Das Unternehmen beschäftigt heute schon ca. 11400 Menschen. Es wird seit 1939 ununterbrochen eine Dividende gezahlt, die bisher nicht einmal gesenkt wurde. Das sind 81! Jahre.

Im Geschäftsjahr 2019 erwirtschaftete Snap-on einen Umsatz von US$ 3,73 Mrd. Das waren US$ 10,7 Mio. weniger, als noch im Jahr zuvor. Dies lag laut Geschäftsbericht 2019 in erster Linie an den Devisenwechselkursen. Organisch ist der Umsatz aber um 1,2% gewachsen. Die Kosten sind allerdings auch gestiegen. Sodass der Gewinn dadurch gesunken ist.

Struktur

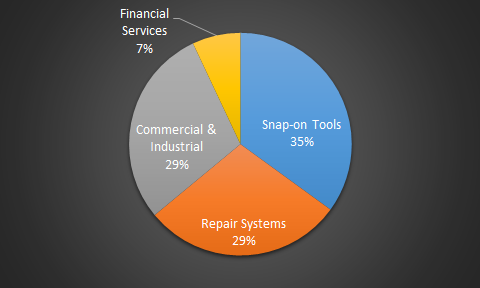

Innerhalb der Bereiche werden diverse Dienstleistungen von Snap-on erbracht.

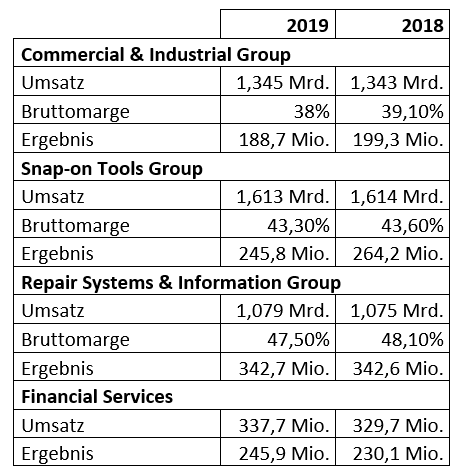

Der Bereich Commercial & Industrial Group erzielte seinen Umsatz in Höhe von US$ 1,345 Mrd. durch Großhändler und den Direktverkauf.

Die Snap-on Tools Group ist der größte Bereich. Hier wurden die höchsten Umsätze (US$ 1,612 Mrd.) generiert. Die Snap-on Tools Group betreibt auch das Franchisesystem. An erster Stelle der Franchisenehmer stehen die Kfz-Mechaniker. Sie bezahlen eine Lizenzgebühr an den Franchisegeber, der das Konzept und die Marke bereitstellt. Die Händler verpflichten sich zudem die Produkte von Snap-on zu kaufen und zu verwenden.

Die Repair Systems & Information Group beliefert Eigentümer und Manager von OEM-Händlern und unabhängigen Service- und Reparaturwerkstätten. Sie erwirtschaftete 2019 einen Umsatz in Höhe von US$ 1,334 Mrd.

Der kleinste Bereich Financial Services erzielte einen Umsatz von US$ 337,7 Mio. Ziel dieses Bereiches ist es, wichtige Großkunden und Franchisenehmer bei ihren Investitionen zu unterstützen.

Snap-on im Profil

| Kennzahlen | 2019 |

|---|---|

| Umsatz | US$ 659,3 Mio. |

| Bruttogewinn | US$ 962,3 Mio. |

| Bruttomarge | 49,4 % |

| Verschuldungsquote | 35% |

| Marktkapitalisierung | US$ 8,34 Mrd. |

| Wettbewerber | Illinois Tool Work (NYSE: ITW) Parker-Hanifin (NYSE: PH) |

Den aktuellen Kurs von Tradingview siehst du hier.

Aktionärsstruktur

Und wem gehört das Unternehmen? Bei der Aktionärsstruktur wird eines sehr deutlich. Die Aktien von Snap-on befinden sich größtenteils in institutionellen Händen. Der Besitz unter individuellen Investoren ist mit 1,7% sehr gering. Die größten Aktionäre des Unternehmens sind Vanguard mit 11,6% sowie Blackrock mit 8,7% aller Anteile.

Bewertung

Nachdem wir uns das Geschäft und die Struktur angeschaut haben, gehen wir jetzt einmal auf die Bewertung von Snap-on ein. Dafür habe ich verschiedene Bewertungsmodelle ausgewählt. Ein Augenmerk fällt auf den Piotrowski F-Score sowie das Modell von Susann Levermann. Zusätzlich zeige ich euch einige Qualitätsmetriken aus dem Aktienfinder.

Ergebniskennzahlen

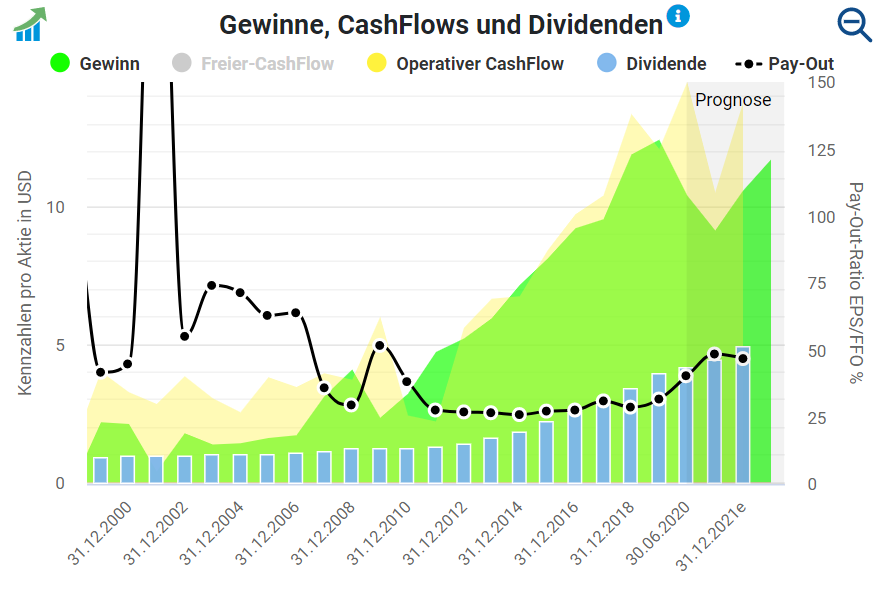

Zuerst schauen wir uns die Kennzahlen in der Übersicht an. Der Aktienfinder bietet dafür eine sehr schöne Übersicht. Es wird deutlich, dass der Gewinn seit 2010 ansteigt. Ab 2019 verzeichnet Snap-on allerdings Gewinnrückgänge. Diese lassen sich nicht nur aus der Grafik, sondern auch aus der Bilanz entnehmen. Die Gewinne stagnieren bzw. gehen sogar zurück.

Die Margen von Snap-on sind ebenfalls rückläufig. So betrug die Bruttomarge laut Geschäftsbericht im Jahr 2018: 50%, im Geschäftsjahr 2019 „nur“ noch 49,4%. Zwei der vier Unternehmensbereiche verzeichnen einen zurückgehenden Umsatz. Lediglich die beiden kleinsten Bereiche: Repair Systems und Financial Services, konnten ihren Umsatz leicht steigern. Die Bruttomarge ist sogar in drei von vier Segmenten rückläufig.

Gemäß dem Geschäftsbericht werden 68% aller Umsätze von Snap-on in den USA erwirtschaftet. 18% in Europa und lediglich 14% im Rest der Welt.

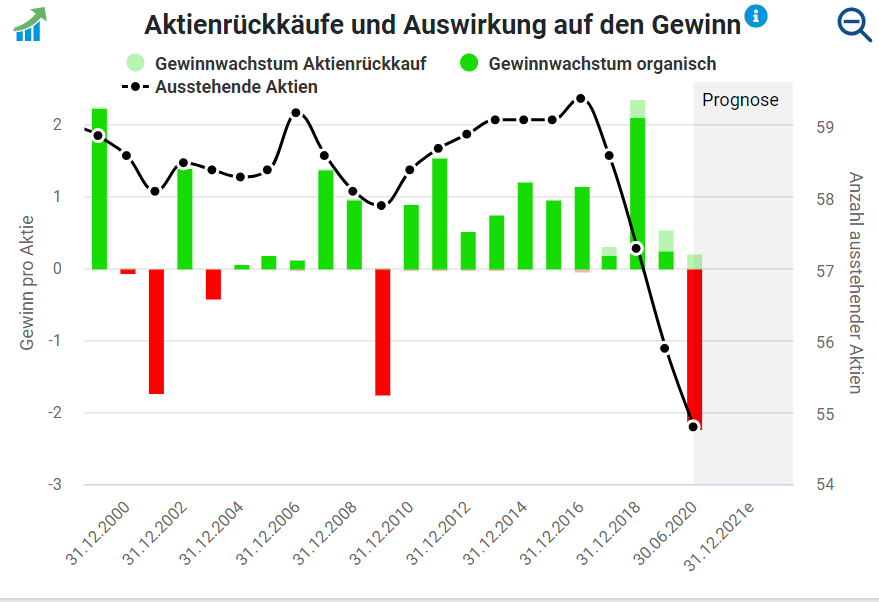

Der Gewinn pro Aktie (EPS) ist im Gegensatz, zu den stagnierenden bzw. leicht zurückgehenden Umsätzen und Gewinnen, konstant gestiegen. 2017 lag er bei US$ 9,52. Danach bei US$ 11,78 im Jahr 2018 und 2019 schon bei US$ 12,41. Doch wie kann das sein?

Snap-on kauft seit 2016 massiv Aktien zurück. So ist das bei US-Unternehmen häufig der Fall. Dabei wird letztendlich der Gewinn pro Aktie nur kosmetisch erhöht, obwohl der Gesamtgewinn nicht gestiegen ist.

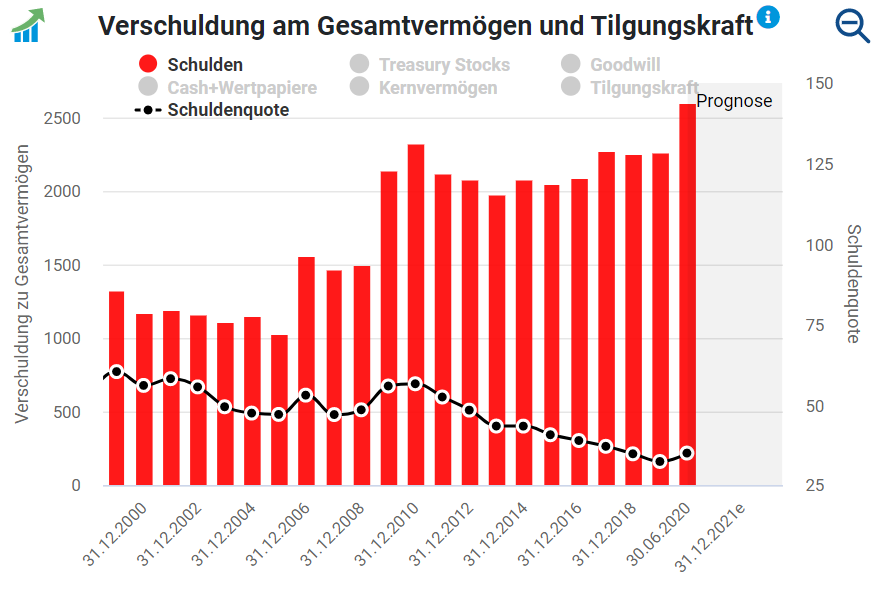

Verschuldung

Die Verschuldung betrug im Geschäftsjahr 2018: US$ 2,254 Mrd. Im Geschäftsjahr 2019 gab es lediglich einen kleinen Anstieg auf US$ 2,262 Mrd. In diesem Jahr haben sich dann aber die Schulden stärker, auf aktuell US$ 2,604 Mrd. erhöht. Die Schuldenquote ist mit 35% allerdings (noch) sehr gering. Durch das billige Geld werden Schulden von Unternehmen auch zum Rückkauf von Aktien aufgenommen.

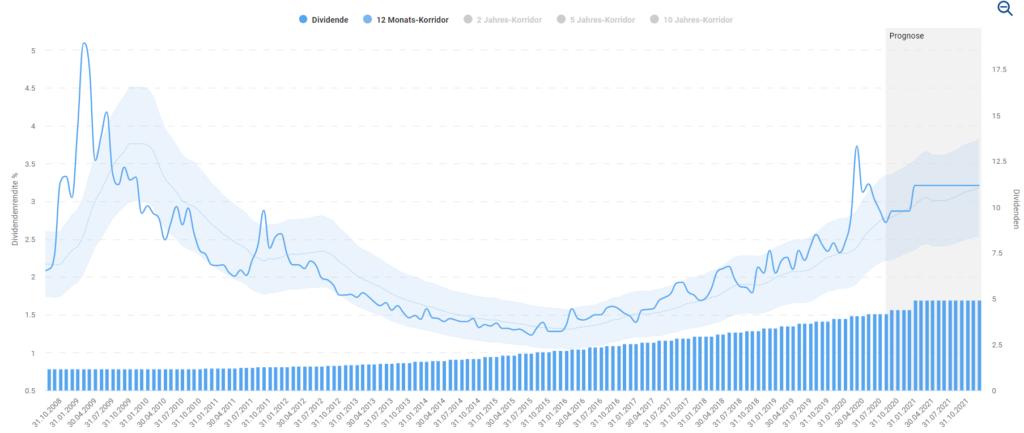

Dividende

Was ist für viele Investoren besonders spannend. Ja klar, die Dividende. Laut dem Geschäftsbericht 2019 zahlt Snap-on seit 1939, ohne Unterbrechung und Kürzung in jedem Quartal eine Dividende. Das sind mittlerweile 81 Jahre. Seit 10 Jahren wurde die Dividende konstant erhöht. Nur 2009 und 2010 stagnierte sie. Es werden aktuell US$ 4,19 pro Jahr ausgeschüttet. Die letzte Erhöhung betrug 3,2%.

Durch die seit 10 Jahren in Folge gesteigerte Dividende, steigen dementsprechend auch die Pay-Out Quoten. So stehen wir aktuell bei einem Pay-Out Ratio von 40%. Die Quote wird durch den operativen Cashflow aber komplett gedeckt.

Ebenfalls interessant ist der Verlauf des Dividendenkorridors. So lag die Dividendenrendite Ende 2015 bei nur 1,28%. Seitdem stagniert auch der Kurs. Der 12-Monats Korridor zeigt nur einen kurzen Ausbruch der Dividendenrendite im März, wo sie zeitweise sogar bei über 4% lag. Ansonsten folgt die Dividendenrendite treu dem Korridor. Die Prognosen gehen sogar weiterhin von steigenden Dividenden in der Zukunft aus.

Bewertung nach Piotrowski

Viele von euch kennen ihn sicherlich. Den Piotrowski F-Score. Piotrowski hat 2002 ein Bewertungsmodell entwickelt, welches anhand von 9 Kriterien die Qualität eines Unternehmens bemisst. Wenn du möchtest, lies dir gerne die komplette 42-seitige Studie durch. Aber schauen wir uns den Score einmal für Snap-on an.

| Metrik | Bewertung Snap-on |

| Jahresüberschuss > 0 | 1 |

| Cashflow > 0 | 1 |

| Return on Assets höher als Vorjahr | 1 |

| Cashflow > Jahresüberschuss | 1 |

| Verschuldungsgrad ggü. Vorjahr geringer | 0 |

| Liquidität 3. Grades höher als Vorjahr | 0 |

| Anzahl ausstehender Aktien nicht höher als Vorjahr | 1 |

| Operative Marge höher als im Vorjahr | 0 |

| Umsatz/Bilanzsumme höher als Vorjahr | 0 |

| Summe | 5/9 |

Der Piotrowski F-Score ergibt solide 5 von 9 möglichen Punkten. Kein schlechtes, aber auch kein wirklich überragendes Ergebnis.

Bewertung nach Levermann

Eine weitere sehr schöne Bewertungsmethode ist die nach Levermann. Diese wurde von der Fondsmanagerin Suann Levermann entwickelt. Sie beschreibt in ihrem Buch „Der entspannte Weg zum Reichtum„* eine Strategie, nach der Aktien anhand von 13 Kriterien analysiert werden. Dabei vergibt sie Punkte von -1 bis +1. In ihrem Buch empfiehlt sie Large Caps mit mindestens 4 Punkten zu kaufen. Small und Mid Caps sollten hingegen mindestens 7 Punkte erreichen. Denn das Risiko ist dort auch bedeutend höher.

| Metrik | Bewertung Snap-on |

| Eigenkapitalrendite | 0 |

| EBIT-Marge | 1 |

| Eigenkapitalquote | 1 |

| KGV 5 Jahre | 0 |

| KGV aktuell | 0 |

| Analystenmeinungen | 1 |

| Reaktion auf Quartalszahlen | 1 |

| Gewinnrevision | 0 |

| Kurs heute im Gegensatz von vor 6 Monaten | -1 |

| Kurs heute im Gegensatz von vor 1 Jahr | 0 |

| Kursmomentum steigend | -1 |

| Dreimonatsreversal | 0 |

| Gewinnwachstum | 0 |

| Summe | 2/13 |

Snap-on ist ein Mid-Cap und erreicht in der Bewertung nach Levermann nur magere 2 Punkte. Large-Caps sind in den USA erst Unternehmen ab einer Marktkapitalisierung von US$ 10 Mrd. Auffallend sind die schwachen Bewertungen rund um den Kurs. Der Kurs sinkt bzw. stagniert ja auch seit einigen Jahren. Nach Levermann ist die Aktie also kein Kauf.

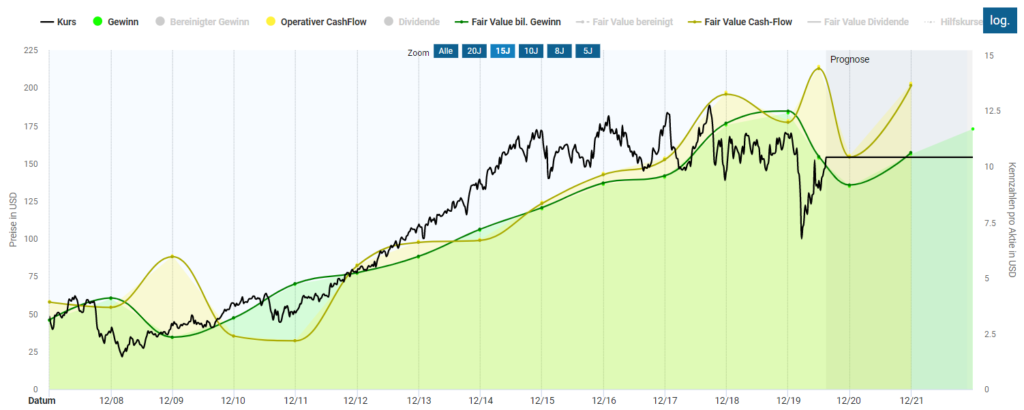

Bewertung im Aktienfinder

Im Aktienfinder siehst du ebenfalls sehr schön, dass der Kurs seit Ende 2015 stagniert. Dieses Phänomen haben wir bereits aus verschiedenen Blickwinkeln betrachtet. So wird es anhand der Bewertung nach Levermann, als auch beim Blick auf die Dividendenrendite sichtbar.

Aufgrund der Corona-Krise ist das Betriebsergebnis laut letztem Quartalsbericht im Q2 im Vergleich zum selben Quartal im Jahr 2019 um 40,6% eingebrochen. Der EPS (Earnings per Share) ging sogar um 42,5% zurück. Von US$ 3,22 auf US$ 1,85.

Weiterhin war die Aktie von Snap-on ab 2013 bis Ende 2017 durchgängig überbewertet. Mit stagnierenden Umsätzen verlor sie dann an Wert und war bis vor kurzem sogar einige Zeit unterbewertet. Aktuell bewegt sich der Kurs aber um den fairen Wert des bilanzierten Gewinns. Sollte der Gewinn weiter fallen, wäre die Aktie auf dem aktuellen Kursniveau wieder überbewertet.

Aussichten von Snap-on

Was bringt die Zukunft von Snap-on? Kann das Unternehmen wieder steigende Gewinne und Margen verzeichnen oder geht der Gewinn weiter zurück?

Meine persönliche Meinung zu den Aussichten von Snap-on sind eher durchwachsen. Die Automobilbranche steht vor einer Disruption. Neue Player am Markt versuchen die Branche grundlegend zu verändern. Tesla und Nikola sind nur zwei Beispiele. Des Weiteren ging der Absatzmarkt für Neuzulassungen bei PKWs seit 2019 sogar zurück. Wurden 2018 weltweit noch ca. 85 Mio. PKWs neu zugelassen, waren es 2019 nur noch ca. 80,5 Mio. Und 2020 wird diese Zahl aufgrund von Corona voraussichtlich noch einmal deutlich sinken. Auch die Luftfahrtindustrie, ein weiterer wichtiger Absatzmarkt von Snap-on, befindet sich in einer schweren Krise.

Warum ist das für Snap-on so schlimm? Das Unternehmen fokussiert sich im Kern auf das Geschäft mit der Wartung von PKWs. Kraftstoff betriebene PKWs besitzen aber eine größere Zahl an Einzelteilen, die gewartet werden müssen. Elektroautos kommen da mit deutlich weniger Teilen aus. Ein komplexer Verbrennungsmotor hat schon einmal knapp 2500 Teile. Dagegen benötigt ein Elektromotor nur 250 Einzelteile. Genau das könnte sich negativ auf das Geschäft von Snap-on auswirken.

Weiter sehe einen weiteren negativen Aspekt für das Unternehmen im wachsenden Car-Sharing. Hierbei werden theoretisch weniger Autos benötigt, um die gleiche Zahl an Fahrgästen zu befördern. Der Verschleiß ist dabei allerdings auch höher.

Zusätzlich wächst aber die Zahl der zur Mittelschicht zugehörigen Menschen im asiatischen und afrikanischen Raum. In Zukunft kaufen sich aller Voraussicht nach mehr Menschen dort ein Auto. Diese müssen natürlich ebenfalls gewartet werden. Snap-on macht bisher jedoch nur sehr wenig Umsatz in Asien und Afrika. Das Geschäft müsste dafür massiv ausgebaut werden.

Positiv am Geschäftsmodell ist das Franchisekonzept. Dabei tritt Snap-on als Lizenzgeber auf und hat nur noch sehr wenige Risiken. Das Unternehmen nimmt dadurch stabile Lizenzgebühren ein und muss sich nicht um das operative Geschäft kümmern.

Fazit

So, aber was ist denn nun mein persönliches Fazit zu Snap-on?

Für Dividendeninvestoren ist das Unternehmen wahrscheinlich ein sehr interessantes Investment. Es überzeugt durch eine geringe Verschuldung und eine lange Dividendenhistorie. Zudem ist noch viel Spielraum, um die Dividende weiter zu steigern.

Die Marge von Snap-on ist gut, aber rückläufig. Auch die Gewinne gehen zurück. Das Unternehmen ist meiner Meinung nach zu stark auf den Heimatmarkt fixiert. Ein Ausbau des Geschäftes in Asien ist aber bereits im Gang.

Durch die Trendwende im Automobilsektor und den wachsenden Carsharing-Angeboten sind latente Risiken vorhanden. Allerdings zeigt sich das Geschäftsmodell von Snap-on als relativ solide. Autos immer müssen gewartet und repariert werden. In einer Rezession aber sicherlich weniger als in Boomphasen. Auf das Auto fahren möchten trotzdem eine Menge Menschen nicht verzichten.

Der Flugverkehr als zweiter wichtiger Absatzmarkt für Snap-on, welcher eigentlich kontinuierlich wuchs, wird durch das Corona-Virus ebenfalls Jahre, eventuell sogar ein Jahrzehnt zurückgeworfen.

Ich persönlich würde das Unternehmen aktuell nicht kaufen. Es bietet mir zu wenig Wachstumspotenzial und der Kurs bewegt sich schon um den fairen Wert herum. Für Dividendeninvestoren bleibt Snap-on sicherlich ein solides Investment. Bei einer Dividendenrendite von ca. 4,5% wäre im März mit Sicherheit ein idealer Einstiegszeitpunkt gewesen.

Wie sieht es bei euch aus? Habt ihr Snap-on im Depot? Würdet ihr das Unternehmen kaufen?

Zur Übersicht aller meiner Aktienanalysen.

Haftungsausschluss

Alle Artikel auf Money-Savings.de stellen keine Aufforderung zum Kauf oder Verkauf eines Wertpapiers oder anderen Angebotes dar. Die Informationen sind lediglich die persönliche Meinung des Autors.

Affiliate-Hinweis

Bei denen mit einem *Sternchen gekennzeichneten Links und ggf. zugehörigen Bildern, handelt es sich um sog. Affiliate Links. Bei einem Kauf über diese Links erhalte ich eine kleine Provision. Für euch aber ist der Preis genau derselbe, so wie immer und als wenn ihr direkt auf die Seite des Anbieters gehen würdet. Ihr habt durch die Benutzung des Links also keine Nachteile, unterstützt lediglich meine Arbeit auf diesem Blog.